資金調達の手段として、東京都中小企業制度融資の利用を検討している人も多いのではないでしょうか。

金融機関からお金を借り入れる融資は、提示されている申込条件を満たすなど、いくつかのハードルをクリアする必要があります。東京都中小企業制度融資も例外ではなく、どの融資を選んだら良いか、必要な書類は何かなど、気になることは尽きません。

本記事では、東京都中小企業制度融資の概要や申込条件をはじめ、申込む際に必要な書類、そして「創業融資」など、制度融資が設定しているおもな融資メニューについても解説します。

1. 東京都中小企業制度融資とは

「東京都中小企業制度融資」とは、東京都が中心となって実施している制度融資のことです。この制度には、東京都のほか指定金融機関と東京信用保証協会が参加し、三者はそれぞれ役割を持ち、融資を希望する中小企業や組合をサポートしています。

制度融資での東京都の役割は、融資における融資利用者の負担を軽減することです。本来融資利用者が東京信用保証協会に支払う信用保証料を負担することは、その一例と言えるでしょう。

指定金融機関は、東京都が提示する条件に従い、融資利用者に対して融資を実施します。

東京都の指定金融機関については、以下のページで確認できます。

・参考:融資申込受付機関(東京都産業労働局)

https://www.sangyo-rodo.metro.tokyo.lg.jp/chushou/kinyu/yuushi/yuushi/uketsuke/

東京信用保証協会は、中小企業が金融機関から融資を受ける際、債務を保証する公的な保証人の役割を担っています。

東京都中小企業制度融資を利用することによって融資利用者は、経済的な負担を減らせる、公的機関のサポートにより信用力を高められるといったメリットを受けられます。特に起業したばかりで実績が少ない場合は、便利な制度になるのではないでしょうか。

2. 申込条件

東京都中小企業制度融資を利用するには、「申込条件」を満たしている必要があります。

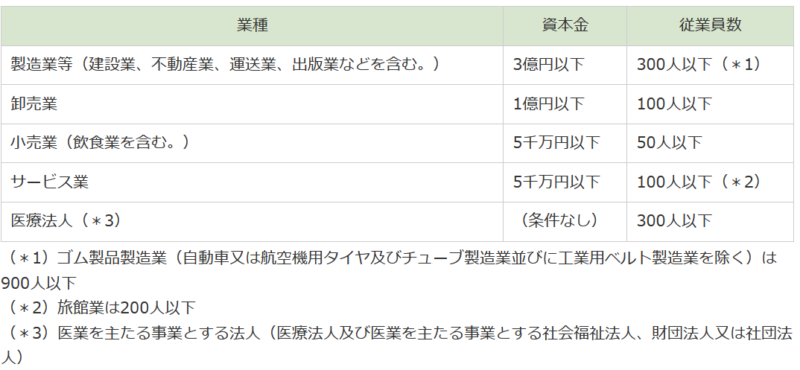

制度融資の対象は「中小企業者」または「組合」で、東京都産業労働局は、「中小企業者」を次のように定義しています。

引用:https://www.sangyo-rodo.metro.tokyo.lg.jp/chushou/kinyu/yuushi/yuushi/jyouken/

申込条件に該当する「組合」については、中小企業信用保険法第二条第一項三号・四号・七号・十一号が定めている組合としています。

参考:中小企業信用保険法

https://elaws.e-gov.go.jp/document?lawid=325AC0000000264

具体的にどのような組合が該当するのか、東京都産業労働局では、以下の組合を該当例として挙げています。

「中小企業等協同組合、消費生活協同組合、協業組合、商工組合、商店街振興組合、生活衛生同業組合、酒造組合、酒販組合、内航海運組合等」

引用:お申込み条件(東京産業労働局)

https://www.sangyo-rodo.metro.tokyo.lg.jp/chushou/kinyu/yuushi/yuushi/jyouken/

定義に該当する「中小企業者」または「組合」は、以下の条件をすべて満たすことで融資の申込が可能になります。

・業種が東京信用保証協会の保証対象である

・都内に事業所を構えている

・滞納または未申告の税金(事業税など)がない

・飲食業など許認可(「認可」「許可」「届出」「免許」「登録」)が必要な業種で、該当する許認可を受けている(または受ける予定である)

・暴力団や暴力団員と無関係である

東京信用保証協会の保証対象となる業種については、こちらから確認できます。

・参考:ご利用いただける中小企業とは(東京信用保証協会)

https://www.cgc-tokyo.or.jp/business/able.html

法人の場合、融資の申込には、原則として連帯保証人は必要ありません(代表者を除く)。物的担保も原則として必要ありませんが、既存と新規の保証付融資総額が8,000万円以上になる場合は、物的担保が条件に入ります。

3. 必要書類

法人が制度融資に申込む際、必要となる書類は以下のとおりです。

・「信用保証委託申込書」1部

・「個人情報の取扱いに関する同意書」2部

・「信用保証委託契約書」1部

・「印鑑証明書」(申込人を含む連帯保証人の印鑑証明書も必要です)1部

・「確定申告書(決算書)の写し」(原則として直近2期分の決算書)2部

・「商業登記簿謄本」1部

・「見積書又は契約書の写し」(融資が設備資金目的の場合のみ)1部

・「納税証明書(法人税<その1>又は事業税)」1部

・「創業計画書」(創業融資または業歴1年未満の場合のみ)1部

東京信用保証協会などを通して申込む場合、「信用保証委託申込書」「個人情報の取扱いに関する同意書」「信用保証委託契約書」は、「融資あっせん用」を用います。

必要な書類は、各申込窓口または、東京都産業労働局の「必要書類」のページで入手できます。融資メニューごとに必要な書類も、「必要書類」のページで確認可能です。

・参考:必要書類(東京都産業労働局)

https://www.sangyo-rodo.metro.tokyo.lg.jp/chushou/kinyu/yuushi/yuushi/syorui/

・参考:都制度融資の相談窓口(東京都産業労働局)

https://www.sangyo-rodo.metro.tokyo.lg.jp/chushou/kinyu/yuushi/yuushi/madoguchi/

4. 東京都中小企業制度融資の概要

この章では、東京都中小企業制度融資のおもな「一般資金メニュー」についてご紹介します。融資の概要をはじめ、資金の用途や融資対象となる中小企業者または組合についてまとめましたので、融資を選ぶ際の参考にしてください。

(1) 創業融資

「創業融資」は、会社を新しく創業する際の資金または創業後に必要な事業資金を融資する制度です。対象となるのは、創業日から5年以内の中小企業者(または組合)、創業を検討していて、事業計画書を持っている個人、子会社化する予定のある(または子会社化した日から5年未満)中小企業者または組合です。融資限度額は3,500万円で、融資期間は7年以内(運転資金)または10年以内(設備資金)と決められています。

(2) 一般事業融資

事業を展開する際に必要な資金を調達したい中小企業者(または組合)向けの融資です。一般事業融資には資金用途別に、次の4つの種類があります。

①「事業一般」

設備資金や運転資金を必要とする中小企業者や組合を対象に、最大2億8,000万円(組合は4億8,000万円)を融資します。融資期間は運転資金が7年以内で、設備資金が10年以内です。

②「小規模特別(事業一般)」

従業員数が、10人以下(卸・小売・サービス業)または30人以下(製造業)という規模の、中小企業者に対する一般事業融資です。融資限度額は8,000万円で、融資期間は「事業一般」と同じです。

③「クイックつなぎ(事業一般)」

代金を回収するまでの間に必要となる運転資金の融資を目的としています。融資対象は、すでに東京都中小企業制度融資を利用していて、決められたとおりに1年以上返済し続けている中小企業者(または組合)に限ります。融資限度額は500万円で、融資期間は2年以内です。

④「補助金・助成金つなぎ」

補助金などが交付されるまでの、つなぎ期間に必要な資金の融資を目的としています。融資の対象となるのは、「産業労働局」が管轄する「商工部」「雇用就業部」「観光部」による補助金または助成金を受けた中小企業者(または組合)です。融資限度額は1億円(組合は2億円)で、融資期間は10年以内と決められています。

(3) 小規模事業融資

「小規模事業融資」は、従業員数5人以下(卸・小売・サービス業)または20人以下(製造業)という規模の企業が対象です。小規模事業融資には、「小口」「クイックつなぎ(小口)」と、2種類の融資メニューがあります。

①「小口」

事業を展開させるために必要な運転資金、または設備資金を必要とする小規模企業者(信用保証協会〈全国〉の「保証付融資」の残高合計が2,000万円以下であることが条件)向けの制度融資です。融資限度額は2,000万円で、運転資金なら7年以内、設備資金なら10年以内の融資期間が設けられています。

②「クイックつなぎ(小口)」

小規模企業者(すでに東京都中小企業制度融資利用者であることと、決められたとおりに1年以上返済し続けていることが条件)に対し、代金を回収するまでに必要となる運転資金として、最高300万円まで融資します。融資期間は2年以内です。

(4) 新型コロナウイルス感染症対応緊急融資

新型コロナウイルス感染症が原因で事業活動に支障が出ている中小企業者(または組合)を支援するための制度融資です。令和元年12月より前の売上と、「最近3カ月間の売上実績(または売上見込)」を比較した時に、後者が5%以上少なくなる場合は、融資を受けられます。融資限度額は2億8,000万円(組合は4億8,000万円)で、融資期間は10年以内(運転資金)または15年以内(設備資金)です。

(5) 新型ウイルス感染症対応緊急借換

新型コロナウイルス感染症によって会社の経営が悪化し、運転資金を必要としている中小企業者向けの制度融資です。「新型コロナウイルス感染症対応緊急融資」の融資条件に加えて、次の条件に該当する場合は融資対象となります。

・保証協会の「保証付融資」利用者

・事業計画を有し、経営改善や資金繰りの安定化が見込まれる者

融資限度額は2億8,000万円(組合は4億8,000万円)で、融資期間は10年以内です。

(6) 危機対応融資

「新型コロナウイルス感染症対応緊急融資」や「新型コロナウイルス感染症対応緊急借換」の融資対象者よりも、コロナウイルス感染症の影響が深刻な中小企業者や組合を対象としています。前年の同じ月と比べて「最近1カ月間の売上」が15%以上減り、さらに前年同期と比べて「最近3カ月間の売上」の減少が15%以上になると見込まれる場合は、危機対応融資の対象となります。融資限度額は2億8,000万円(組合は4億8,000万円)で、10年以内の融資期間が設けられています。

5. まとめ

本記事では、東京都中小企業制度融資に申込む際に必要な、申込条件や必要書類、さらにおもな融資メニューについて解説しました。融資メニューは複数あり、中小企業の支援に幅広く対応していることがわかります。

融資メニューの資金用途や融資対象などを確認し、条件にあったものを選ぶことが、スムーズに手続きをするポイントです。

融資メニューの選択や必要書類の作成など、一人で作業することに限界を感じたら、資金調達の専門家に相談してみてはいかがでしょうか。東京都中小企業制度融資を活用して、会社運営を円滑に行ないましょう。

英国の大学と大学院で社会学、国際政治学、国際関係学を学び、2018年、フリーランスのWebライターとなる。幅広いジャンルの記事を執筆し、得意分野はビジネス、起業、就職、教育。「考えて書く」ことをモットーに、Webコンテンツをはじめ文章構成や要約文、論文、翻訳など、さまざまなライティング活動を展開中。ロジカルシンキングマスター、論理的思考士、WEBライティング実務士の資格を保有。