京都府で事業を営んでいて資金繰りがうまく行かず、融資を検討している人も多いのではないでしょうか。

どのサービスを利用したら良いか迷っているのなら、京都府中小企業制度融資がおすすめです。この制度は、第三者保証人不要など、融資を受けやすい条件が揃っています。また、制度の中には、新型コロナウイルス感染症の影響で経営が悪化した事業者を支援するなど、緊急事態に対応しているものもあります。

本記事では、資金調達を検討している人に、京都府中小企業制度融資の概要や融資対象者、主な制度融資の種類についてご紹介します。

1. 京都府中小企業制度融資とは

「京都府中小企業制度融資」とは、京都府が、中小企業融資対策の一環として実施している、融資制度のことです。

金融機関から融資を受けるための条件を満たすため、京都信用保証協会が公的保証人となるなど、融資を必要としている中小企業者を、積極的に支援しています。

京都府中小企業制度融資を利用できるのは、京都府内に事業所を構えている「中小企業者」または「組合」です(これから府内で開業する予定のある人も含まれます)。

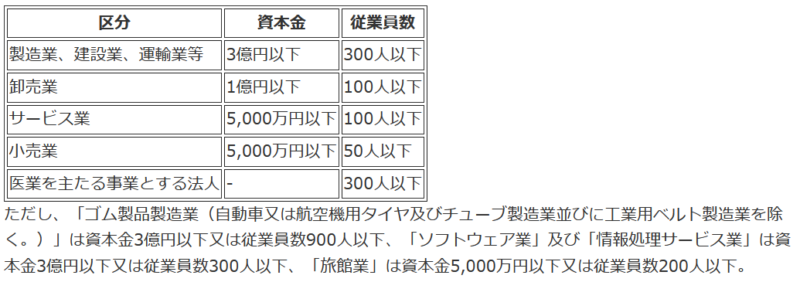

府では「中小企業者」について、以下のように定義しています(資本金または従業員のいずれかに該当することが要件です)。

・引用:中小企業制度融資の申し込み

https://www.pref.kyoto.jp/kinyu/shikaku.html

すでに府内で開業している場合、開業してから6ヵ月以内、または1年以上継続して事業を営んでいることも、要件の一つに入ります。

経営している事業が、京都信用保証協会の「保証対象業種」から外れている場合は、融資を受けることができません。融資の対象外とされている主な業種は、「農業」「林業」「漁業」「金融・保険業」です。その他に、宗教団体や政治団体、風俗業なども融資対象外です。

詳しくは、こちらから確認できます。

・参考:ご利用条件について(京都信用保証協会)

https://kyosinpo.or.jp/guide/terms/

その他、京都府中小企業制度融資が設定している融資対象者の要件は、以下のとおりです。

①納税義務のある税金を滞納していない

②電子債権記録機関や手形交換所から取引停止処分を受けていない

③支払不能となった電子記録債権や手形の不渡を出した日から、6ヵ月以上経過している

④保証協会求償債務がなく、連帯保証人でもない

⑤借り入れしている京都信用保証協会の保証付融資の連帯保証人ではない。加えて、借入金は滞納せずに返済している

2.京都府中小企業制度融資の概要

京都府中小企業制度融資では、さまざまな種類の融資制度を用意しています。ここでは、「開業・経営承継支援資金<開業資金>」「一般資金」「新型コロナウイルス対応緊急資金」についてご紹介します。

(1) 開業・経営承継支援資金<開業資金>

京都府内で、新たに事業を始める予定があり、そのための資金調達が必要な人に融資を行う制度です。開業・経営承継支援資金<開業資金>には、以下三つの種類があります。

①開業一般型

②開業支援型

③事業転換・多角化型

①開業一般型

これから府内で開業する、または新たに子会社を府内に設立する予定のある人(過去5年以内に会社を設立した人も含まれます)を対象としています。融資限度額は1,500万円以内で、融資期間は10年以内です。

②開業支援型

「開業支援型」は、府内で新しく事業を始める予定のある人、または、事業を開始して5年未満の人に対し、上限2,000万円までを融資します。さらに開業支援型では、融資対象者の要件を以下のように定めています。

・起業家育成セミナーなど、京都府や京都市が指定しているセミナーなどに参加し、修了した人

・府や市が指定するインキュベート施設に入居している人

・保証協会の「伴走支援」を受けた人

・商工会などが実施している、経営支援を受けた人

・取扱金融機関から、事業資金として独自融資の借り入れが決まっている人

・市町村が実施している「認定特定創業支援等事業による支援」を受けた人

開業支援型の融資期間は、最長10年間です。

③事業転換・多角化型

事業の転換や、事業を多角化する予定がある、または、それらを目的に会社を設立してから5年未満という、中小企業者向けの制度です。組合またはNPO法人もこの制度の対象に含まれます。事業転換・多角化型の融資限度額は2,000万円以内で、融資期間は10年間です。

(2) 一般資金

京都府内に事業所を構えていて、6ヵ月以上継続して同じ事業を営んでいる中小企業者やNPO法人、組合を対象に、運転資金または設備資金を融資します。京都府や京都市が課している税金を滞納している場合は、融資を受けることができませんので、注意が必要です。

「一般資金」の融資限度額は、担保の有無で異なります。有担保の上限は2億円で、無担保の場合は8,000万円です。京都信用保証協会の信用保証が必要になりますが、原則として、法人代表以外の連帯保証人をつける必要はありません。融資利率は、取扱金融機関が設定している固定金利が適用されます。

(3) 新型コロナウイルス対応緊急資金

京都府は、令和2年2月6日より、新型コロナウイルス感染症が原因で、経営が悪化した事業者を対象に、「新型コロナウイルス対応緊急資金」をスタートさせました。新型コロナウイルス対応緊急資金が対象としている保証制度は、「普通保証」と「セーフティネット保証5号」の2種類です。

①普通保証

新型コロナウイルス感染症が原因で事業の状態が悪化し、資金調達が必要な中小企業者の中で、以下のいずれかの要件を満たした人が、「普通保証」とみなされます。

・最近1ヶ月の売上が、前年同月よりも10%以上減った人

・最近1ヵ月の原材料費が、前年同月よりも10%以上高騰し、経営が圧迫されている人

有担保で借り入れる場合の融資限度額は2億円で、無担保の場合は8,000万円までです。

②セーフティネット保証5号

この保証制度は、市町村長から「セーフティネット保証5号」の認定を受けた人を対象としています。ここで言う「セーフティネット保証5号」とは、「中小企業信用保険法」が定めている、経営悪化の要因を基に設定された、「セーフティネット保証」の一つです。

京都府が実施している「セーフティネット保証5号」を利用するには、以下のいずれかの要件を満たしている必要があります。

“(イ)指定業種に属する事業を行っており、最近3か月間の売上高等が前年同期比5%以上減少の中小企業者

(ロ)指定業種に属する事業を行っており、製品等原価のうち20%を占める原油等の仕入価格が20%以上、上昇しているにもかかわらず、製品等価格に転嫁できていない中小企業者

・引用:セーフティネット保証5号(中小企業庁)

https://www.chusho.meti.go.jp/kinyu/sefu_net_5gou.htm”

セーフティネット保証5号の詳細は、上記の中小企業庁のホームページで確認できます。

「セーフティネット保証5号」の融資限度額は有担保が2億円、無担保が8,000万円です(融資期間は最長10年間)。

新型コロナウイルス感染症が原因で、経営が苦しくなった中小企業者の中には、「セーフティネット保証4号」また「危険関連保証」と認定される人もいます。そうした人たちに対して融資を実施するため、京都府では、「災害対策緊急資金(セーフティネット保証4号)」と、「あんしん借換資金(危険関連保証)」という、2種類の融資制度を新設しました。

セーフティネット保証4号と危険関連保証は共に、「中小企業信用保険法」が定めている、経営悪化の要因を基に定められた保証制度です。詳細は、中小企業庁のホームページで確認できます。

・参考:セーフティネット保証4号

https://www.chusho.meti.go.jp/kinyu/sefu_net_4gou.htm

・参考:危険関連保証

https://www.chusho.meti.go.jp/kinyu/sefu_net_crisis.htm

また、「災害対策緊急資金」と「あんしん借換資金」の詳細は、以下のページが参考になります。

・参考:新型コロナウイルス対応緊急資金(京都府・京都市)

https://www.kyo.or.jp/kyoto/pdf/%e4%ba%ac%e9%83%bd%e5%ba%9c%e8%b3%87%e6%96%99%e4%b8%80%e5%bc%8f.pdf

3.まとめ

京都府中小企業制度融資の概要や融資対象者、実施している主な融資制度について説明しました。

この制度は、京都府と京都信用保証協会等が連携することで、直接金融機関に申し込むよりも、融資を受けやすくしています。開業するにあたり、資金調達する必要がある、新型コロナウイルス感染症による経営的ダメージが大きく、資金繰りが苦しいなどという場合は、利用を検討してみてはいかがでしょうか。

京都府中小企業制度融資に申し込む際、融資内容や返済方法などに疑問を感じたり、不安を覚えたりするかもしれません。その場合は、資金調達の専門家に相談し、適切なアドバイスを受けることをおすすめします。京都府中小企業制度融資を活用して、経営の安定を目指しましょう。

英国の大学と大学院で社会学、国際政治学、国際関係学を学び、2018年、フリーランスのWebライターとなる。幅広いジャンルの記事を執筆し、得意分野はビジネス、起業、就職、教育。「考えて書く」ことをモットーに、Webコンテンツをはじめ文章構成や要約文、論文、翻訳など、さまざまなライティング活動を展開中。ロジカルシンキングマスター、論理的思考士、WEBライティング実務士の資格を保有。